不動産投資で中古不動産のリフォームしたとき、耐用年数はどうやって算定するの?

耐用年数の計算方法を教えてほしい!

こんなお悩みを解決します。

本記事の内容

- 不動産投資で中古資産をリフォームした場合の耐用年数について

- 中古資産の耐用年数のルール

- リフォーム(資本的支出)があった場合の耐用年数の算定方法

これらを税理士が解説します。

本記事の信頼性

本記事を書いている僕は、30代で2児の父でもある税理士です。

子育て世代に役立つ育児に関する情報やマネーに関する情報などをまとめています。

築古戸建などを安く購入しリフォームして賃貸する場合、やはりネックになるのは耐用年数の算定です。

耐用年数が変わると減価償却費も変わり、決算書の数値に影響します。

少しマニアックな話かもしれませんが、税務上は大事な論点となっています。

少しわかりにくいルールですが、フローや具体例などを用いてなるべくわかりやすく解説しているので、参考になれば幸いです。

もくじ

リフォーム費用の税務上の取扱い

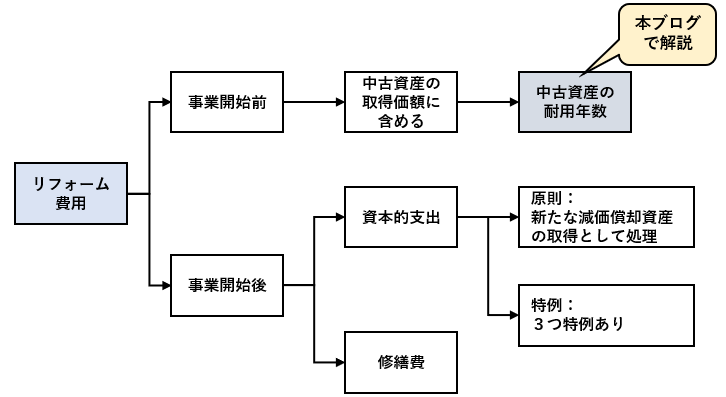

まず、リフォーム費用は税務上「修繕費」または「資本的支出(資産)」として取り扱われます。

修繕費に該当すると経費にできますが、資本的支出に該当する場合には、資産として計上することになります。

リフォーム費用がどちらに該当するかは、そのリフォームの内容や金額などによって判断することになります。

詳細な判定方法などについてはこちらで詳細をまとめていますので、ご確認ください。

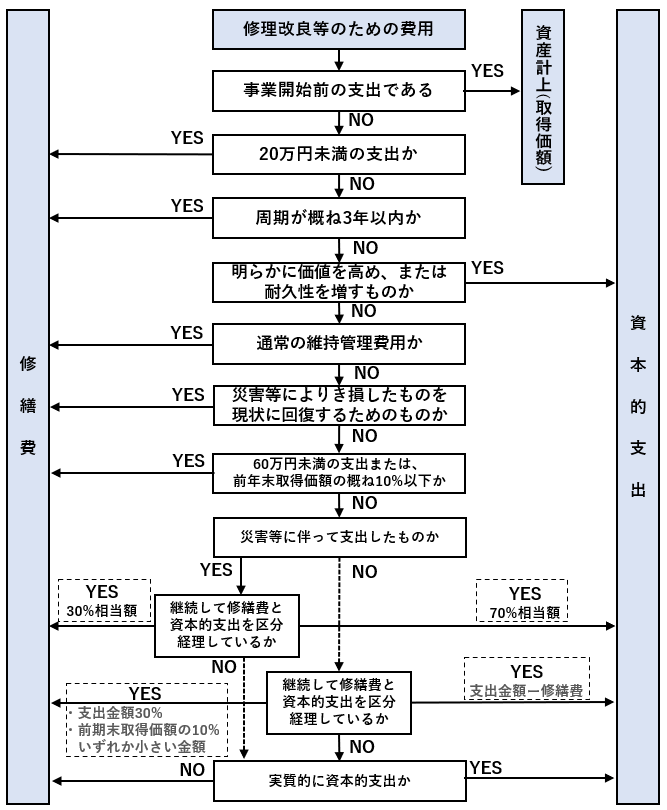

なお、形式的な判定フローは次のようになっています。

リフォーム費用の耐用年数

それではリフォーム費用の耐用年数について説明していきます。

事業開始のタイミングと耐用年数の関係

リフォーム費用は事業開始前に行うか、事業開始後に行うかによって、耐用年数の算定方法が異なることがあります。

事業開始の日とは、現実の賃貸が開始した日ではなく、「入居募集を始めた日」に事業が開始したものと考えます。

なお、事業開始後のリフォームで資本的支出に該当した場合には、次のように取り扱います。

原則:新たな資産を取得したとして減価償却

特例:取得した年月日や償却方法により、既存資産と合算して減価償却を行うなどいくつか方法がある

かなり細かい論点となるため、今回は割愛していますが、詳細はこちらの国税庁のタックスアンサーに載っているので、ご参照ください。

今回は、事業開始前にリフォームを行った場合(中古資産の取得価額に含める場合)の耐用年数について説明します。

減価償却資産の耐用年数とは

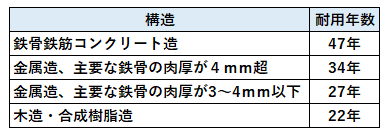

税法上、耐用年数はその資産の種類、構造、用途、細目によって、画一的に定められています。

例えば、住宅用建物であれば、構造などによって次のような耐用年数が定められています。

このほか、建物だけでも細目や構造によって、かなり細かく耐用年数が設定されています。

これを法定耐用年数といいます。

中古資産の耐用年数

一方で、中古資産を取得した場合には、法定耐用年数ではなく、次のような耐用年数を使うことができます。

原則:事業の用に供した時以後の使用可能期間として合理的に見積もった年数

例外:簡便法により計算した年数

原則では、購入後の使用可能期間を使うことができますが、客観的、合理的に算定する必要があります。

自分の都合などで決めることはできず、例えば、第三者機関などに鑑定書などを取ることなどが求められます。

そのため、実務上は例外規定である簡便法を使うケースが多くなっています。

簡便法とは、次のように計算します。

- 法定耐用年数を全部経過したもの:法定耐用年数×20%

- 法定耐用年数の一部を経過したもの:法定耐用年数ー経過年数+(経過年数×20%)

具体的に計算するとこのような計算です。

- 築30年の木造建物(法定耐用年数22年)を取得した場合

22年×20%=4.4年 → 4年(1年未満は切り捨て) - 築10年の木造建物(法定耐用年数22年)を取得した場合

22年ー10年+(10年×20%)=14年

つまり、22年ー経過年数(10年)×80%と同じになります

ただし、リフォーム費用の金額によって簡便法が使えない場合があります。

リフォーム費用と再取得価額との関係

中古資産を取得した際に、事業開始前のリフォーム費用は、中古資産の取得価額に含めることになります。

このリフォーム費用が中古資産の取得価額の50%を超える場合には、見積計算の方法が変わってきます。

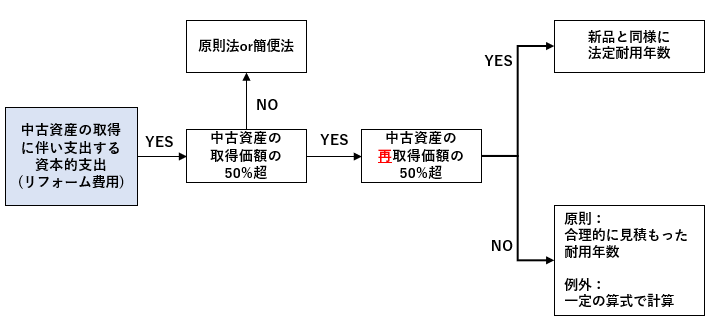

具体的には次のようなフローとなります。

内容について説明してきます。

リフォーム費用が中古資産の取得価額の50%を超える場合

リフォーム費用が中古資産の取得価額の50%を超える場合で、中古資産の再取得価額の50%以下のときには、簡便法を使うことはできません。

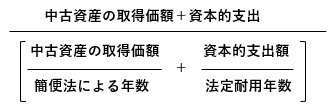

原則は合理的に見積もった耐用年数となりますが、例外として次のような算式で計算することができます。

なかなかわかりづらい算式ですよね

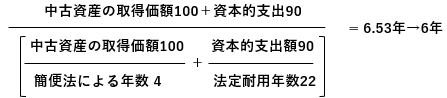

例えば、築30年の木造建物(法定耐用年数22年)を100万円で取得、リフォーム費用が90万円かかった場合には次のように計算します。

なお、再取得価額とは、中古資産と同じ新品の資産を取得した場合の取得価額をいいます。

実務上は、火災保険の保険金額の算定で使われる再調達価額が目安として用いられることもあります。

リフォーム費用が中古資産の再取得価額の50%を超える場合

リフォーム費用が中古資産の再調達価額の50%を超える場合には、その資産は中古資産ではなく、新品と同様に法定耐用年数が用いられます。

まとめ

このようにリフォーム費用の耐用年数の算定は非常に複雑です。

保守的に法定耐用年数を使う、という考えもあるかもしれませんが、資産の金額が大きくなると耐用年数が数年変わるだけで、損益に大きな影響が生じます。

あとから税務調査で思わぬ指摘を受けないためにも、複雑な場合には税理士に相談することをお勧めします。

減価償却についてはこのような参考書が一冊あると便利です。

こちらも是非ご参照ください。