2024年からNISA制度が拡充されるけど、専業主婦(主夫)の妻(夫)にNISA資金を渡したら贈与税がかかるの?

こんなお悩みを解決します。

本記事の内容

- 2024年からの新NISAの変更点

- 専業主婦(主夫)の妻(夫)にNISA資金を渡した場合の贈与税について

- 専業主婦(主夫)がNISAを始める場合の留意点について

- これらを税理士がわかりやすく解説します。

本記事の信頼性

本記事を書いている僕は、30代、2児の父の税理士です。

子育て世代に役立つ育児に関する情報や、マネーに関する情報をまとめています。

2023年税制改正により、2024年からNISA制度が恒久化され、投資枠も大幅に拡大しました。

年間の最大投資枠は360万円、生涯非課税投資枠は1,800万円になりました。

夫婦であれば、2人合わせると3,600万円分を非課税で運用できることになります。

ただし、夫婦だからといって、専業主婦(主夫)であるパートナーの運用資金を夫(妻)が負担する場合には注意が必要です。

贈与税や名義貸しの問題が生じる可能性があります。

今回は専業主婦(主夫)がNISAを始める場合の注意点をまとめていますので、参考になれば幸いです。

もくじ

2024年からの新NISA制度について

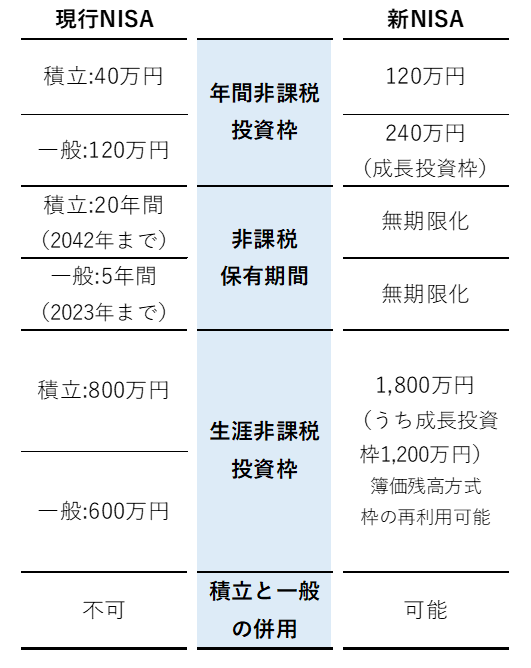

まずは新NISAの変更点について簡単にまとめています。

新NISA制度の変更内容

新NISAの変更内容は、様々な報道やサイトでまとめられているため、詳細な説明は割愛し、主な変更点のみまとめています。

大きな変更点としては、次のような点が挙げられます。

- 年間投資枠が360万円に拡大

- 制度の恒久化

- 期間の無期限化

- 生涯投資枠1,800万円(ただし、枠の再利用は可能)

今回のNISA改正は「満額回答」と言われるほどの内容となっており、これまでの制度に比べて大幅に拡充されています。

なお、成長投資枠についてはこちらでまとめていますので、参考になれば幸いです。

NISAを使うメリット・活用法

今更ですが、NISAのメリットは運用益(配当や譲渡益)が非課税となる点です。

配当や譲渡益には、通常であれば所得税15.315%と住民税5%の合わせて20.315%の税金がかかります。

これが非課税になるというのは非常に大きなメリットです。

また、今回の投資枠の拡充で話題になっていますが、活用法としては、なるべく早く投資枠を使い切った方が投資効率がいいと考えられています。

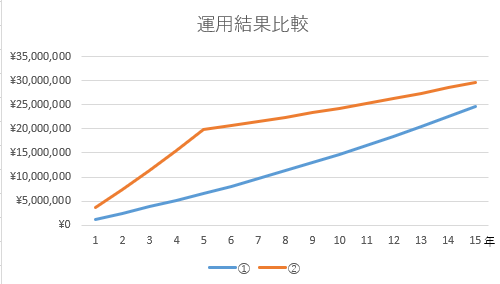

例えば、次の2つのケースにおける、15年後の運用結果を試算します。

- 毎月10万円(年間120万円)を15年間積み立てる(合計1,800万円)

- 毎月30万円(年間360万円)を5年間積み立て(合計1,800万円)、その後10年間そのまま運用する

いずれも利回り4%として計算する。

15年後の運用結果は次のようになります。

①2,461万円

②2,965万円

②(5年で1,800万円の枠を使い、置いておく)の方が504万円運用結果が良いという結果になっています。

このようになるべく早く枠を使い、それを運用する形の方が運用結果が良いと考えられています。

なお、これはあくまで毎年利回り4%とした場合の結果です。

投資期間の平均利回りが4%でも、実際は、年によって変動があるので、運用結果が異なる可能性がありますのでご留意ください。

専業主婦(主夫)がNISAを始めるときに贈与税がかかる場合とは

年間投資枠は最大360万円ですが、専業主婦(主夫)であるパートナーがいれば、夫婦2人合わせて720万円の投資枠があることになります。

専業主婦(主夫)である相手に資金がなければ、夫(妻)が資金を出すことになりますが、夫婦間であっても、NISAの資金を渡した場合には贈与税がかかることがあるため注意が必要です。

夫婦間の贈与税の問題

夫婦間であっても、財産を渡した場合、原則は贈与とみなされます。

ただし、次のような場合には、贈与税がかからないとされています。

- 生活費や教育費に充てるためのもので、通常必要と認められるもの

- 上記以外でも、年間の贈与額が110万円以下の場合

なお、生活費や教育費の名目で贈与を受けた場合であっても、それを預金したり、株式や不動産などの購入資金に充てている場合には贈与税の対象となります。

つまり、専業主婦(主夫)であるパートナーのNISA資金を夫(妻)が出した場合には、贈与税の対象になってしまいます。

専業主婦(主夫)がNISA枠を全額(360万円)使うための贈与額は?

このように、専業主婦(主夫)であるパートナーのNISAの運用資金を出した場合には贈与税の対象になります。

そのため「贈与税を支払い360万円投資する」か「贈与税のかからない範囲内で投資する」かの2つの選択になりそうです。

参考までに贈与税の支払いを考慮すると、360万円の枠のためには393万円を贈与する必要があります。

①贈与額 393万円

②贈与税 (393万円ー110万円)×15%ー10万円=32万4,500円 → 32万4千円

③投資可能額(①−②) 360万6千円

複利での運用成果を考えると、毎年32万円の贈与税を払ってでも運用成果はプラスになる可能性が高いので、考え方によっては贈与税を払っても運用した方がいいとも言えます。

専業主婦(主夫)が新NISAを始める時の留意点

以上を踏まえ、専業主婦(主夫)が新NISAを始める時の留意点をまとめています。

2023年中に贈与しておく

新NISAは2024年から始まります。

年間の贈与税の非課税枠は110万円なので、今年(2023年)110万円贈与しておけば、来年(2024年)、そのお金を新NISAで使うことができます。

つまり、2023年の贈与額110万円と2024年の贈与額110万円の合計220万円が、2024年に新NISAで使うことができます。

また、新NISAは現行NISAとは別枠で設けられるので、もし現行NISAをやっていないのであれば、まずは先に現行NISAで運用を始めれば、NISA枠を増やすことができます。

自己資金がなければ、2023年と2024年に110万ずつ分けるか、2024年に220万円入れるかの違いですが、複利で考えると運用期間が長い方が運用効果は高いので、2023年から始めた方がいいと考えます。

名義貸しに注意

専業主婦(主夫)であるパートナーのNISA口座は、例え、夫(妻)が資金を贈与していたとしても、あくまで投資判断は口座をもつ妻(夫)が行う必要があります。

例えば、夫が専業主婦の妻のNISAのための資金を妻に贈与し、妻が妻名義でNISAを開始します。

しかし、投資判断を夫が行なっている場合、これは「名義貸し」に該当し、違法となります。

そのため、あくまで資金の贈与があったのみで、投資自体は専業主婦(主夫)であるパートナー自身が行う必要があります。

まとめ

新NISAにより、投資枠は大きく拡充され、夫婦であれば、2人合わせた非課税投資枠は3,600万円になります。

これを非課税で運用できるのは、大変メリットがありますが、専業主婦(主夫)の運用資金をパートナーが拠出する場合には、贈与税がかかる可能性があるため注意が必要です。

贈与税を払ってでも投資枠を使った方が長い目で見れば効率はなさそうです。

一方で、手続きの煩雑さなどを考慮して、贈与税のかからない範囲で新NISAを使う方が面倒は少ないです。

妻(夫)の投資枠を自分の資金で行うことを検討中の方の参考になれば幸いです。

NISAについてはこちらでもまとめていますので参考になれば幸いです。

なお、最近は無料で資産運用を相談できるFPサイトも多数あります。

NISAを含め、iDeCoや保険など、定期的に資産運用や保険関係を見直すことはとても大事だと思います。

僕も保険代理店をやっている友人がいるので、定期的に情報交換や保険関係の見直しなどを行なっています。

ただ、FPによって考え方も異なるため、色々なFPの考えを聞くだけでも勉強になることもあるので、活用してみてはいかがでしょうか。

こちらも是非参考にしてみてください。