新NISAの成長投資枠の対象商品が公表されたけど、どんな商品が公表されたの?

そもそも成長投資枠とつみたて投資枠の違いは?

こんなお悩みを解決します。

本記事の内容

- 新NISAの成長投資枠の対象商品はどんな商品になっているのか

- そもそも新NISAの成長投資枠とは何か。

- 成長投資枠とつみたて投資枠の違いは何か

- これらを税理士が説明します。

本記事の信頼性

本記事を書いている僕は、30代、2児の父の税理士です。

子育て世代に役立つ育児に関する情報や、マネーに関する情報をまとめています。

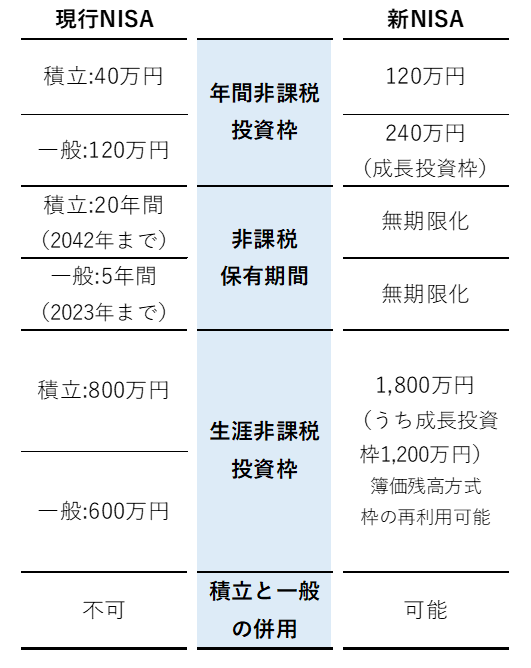

2023年税制改正により、2024年からNISA制度が恒久化され、投資枠も大幅に拡大しました。

そして、2023年6月21日、新NISAの投資枠のうち「成長投資枠」で購入できる投資商品の第1弾が公表されました。

そこで今回は新NISAの投資枠である「成長投資枠」についてまとめているので、参考になれば幸いです。

もくじ

新NISAの成長投資枠とは?

まずは新NISAの内容から簡単にまとめていきます。

新NISAの変更内容

新NISAにおける主な変更点は次のとおりです。

- 年間投資枠が360万円に拡大

- 制度の恒久化

- 期間の無期限化

- 生涯投資枠1,800万円(ただし、枠の再利用は可能)

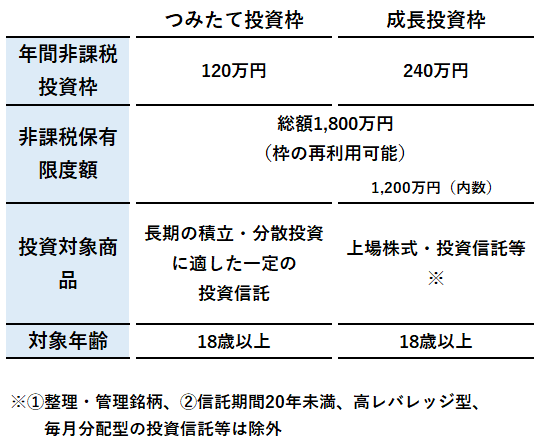

このように現行NISAとは異なり、「つみたて投資枠」120万円と「成長投資枠」240万円を同一年で併用できるようになっています。

これにより年間合計で360万円まで投資が可能となっています。

なお、非課税で保有できる限度額は1,800万円ですが、このうち成長投資枠の限度額は1,200万円となっています。

つまり、1,800万円全部をつみたて投資枠で利用することはできますが、成長投資枠は1,200万円を超えて利用することはできません。

投資枠は簿価残高方式で管理され、売却分は再利用ができます。

ただし、売却と同一年に再利用はできず、翌年以降で再利用できるようになります。

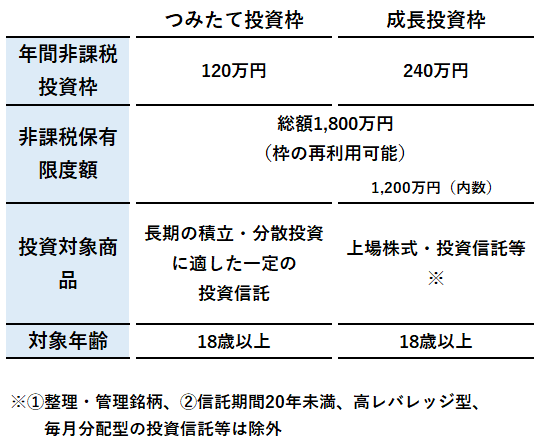

つみたて投資枠と成長投資枠の違い

続いて、つみたて投資枠と成長投資枠の違いについて整理しています。

投資対象商品としては、つみたて投資枠では、現行のつみたてNISA対象商品と同様で、積立・分散投資に適した一定の投資信託が対象となっています。

成長投資枠では、現行の一般NISAと同様に上場株式や投資信託等が対象となっていますが、信託期限が20年未満、毎月分配型など一定の投資信託は対象から除外されています。

こちらは後ほど説明します。

新NISAの成長投資枠の対象商品

それでは新NISAの成長投資枠の対象商品についてまとめていきます。

新NISAの成長投資枠の特徴

上記でも整理しているとおり、つみたて投資枠では一定の投資信託のみが対象となっていますが、成長投資枠では上場株式など個別株も対象となっています。

投資対象となる投資信託の数ですが、

つみたて投資枠は、現行つみたてNISAと同じく約230本ほど(今後増える可能性あり)

成長投資枠は、今回公表された約1,000本のほか、今後、追加でもう1,000本ほど公表される予定です。

なお、現行の一般NISAでは投資信託について制限はありませんでした。

新NISAの成長投資枠の対象商品では、次のような商品は除外されています。

- 整理銘柄に指定されている上場株式等

- 管理銘柄に指定されている上場株式等

- 信託期限が20年未満の投資信託等

- 毎月分配型の投資信託等

- 高レバレッジ型の投資信託等

これらは長期の資産形成を促すNISAにそぐわないとして除外されています。

新NISAの成長投資枠の対象商品

2023年6月21日に公表された成長投資枠の投資信託の一覧はこちらです。

非上場投資信託941本、ETF・REITなど91本が公表されています。

なお、日本の公募投資信託は約6,000本あります。

このうち約2,000本が対象になる想定となっています。

まとめ

非課税枠の拡大、つみたて投資枠と成長投資枠の併用、枠の再利用などによって、新NISAの活用方法はとても広がりました。

「つみたて投資枠」と「成長投資枠」の特徴を理解した上で、ご自身の資産の状況や考え方に基づいて利用する必要があると考えます。

つみたて投資枠のみで投資を行うこともできますし、毎月無理のない範囲でつみたて投資を行い、余剰資金ができたら成長投資枠で個別銘柄を買うことなどもできます。

なお、複利運用や非課税の影響は非常に大きいので、まだNISAを始めていない人はまずは2023年中に現行NISAからスタートすることをお勧めします。

現行NISAの口座は、新NISAの外枠で管理され、新NISAが始まっても非課税措置の対象になります。

つまり、現行NISAの非課税枠とは別に、新NISAの非課税枠1,800万円を持つことができるので、まだ現行NISAを始めていない人はすぐに枠を作ることをお勧めします。

NISAについてはこちらの記事でもまとめているので、是非参考になれば幸いです。