専業主婦(主夫)がパートなどで働く時に、よく「年収の壁」って聞くけれど、詳しく教えて欲しい。

こんなお悩みを解決します。

本記事の内容

- 年収の壁とは

- 100万、103万、106万、130万、150万の5段階の壁を税理士がわかりやすく解説

本記事の信頼性

本記事を書いている僕は、30代、2児の父の税理士です。

子育て世代に役立つ育児に関する情報や、マネーに関する情報をまとめています。

「年収の壁」の議論が最近は盛り上がりを見せています。

配偶者の収入が増える>>社会保険料の支払いが発生>>手取りが下がる

このような状況を問題視し、政府では「配偶者の扶養に入っていれば保険料を払わずに保障が受けられる第3号被保険者制度について見直す必要がある」という意見も出ているようです(2023年4月現在)。

現在議論になっているのは社会保険に関する「年収の壁」で、130万円という金額がひとつの壁となっています。

ただ、よく話題となる年収の壁には、上記の130万円の他にも100万円、103万円、106万円、150万円などもあります。

そこで今回は、「100万円、103万円、106万円、130万円、150万円の年収の壁」について、それぞれどのような壁なのかをまとめていますので、参考になれば幸いです。

もくじ

年収の壁とは

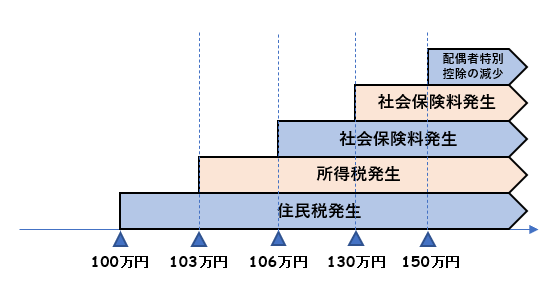

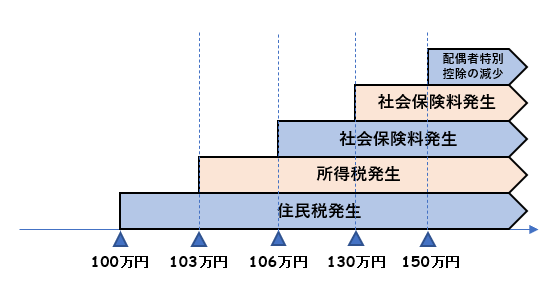

結論として、年収の壁には次の5種類があります。

100万円の壁:住民税が発生する壁

103万円の壁:所得税が発生する壁

106万円の壁:(勤務先によって)社会保険料が発生する(扶養から外れる)壁

130万円の壁:社会保険料が発生する(扶養から外れる)壁

150万円の壁:配偶者特別控除が段階的に減少する壁

このようなイメージです。

これら5つの壁は「税金の壁」と「社会保険の壁」の2つに区分することができます。

税金の壁(100万円/103万円/150万円)

年収の壁のうち、100万円、103万円、150万円は税金の壁になります。

100万円を超えると住民税が発生

103万円を超えると所得税が発生

150万円を超えると所得税と住民税の計算における所得控除(配偶者特別控除)の金額が減少。つまり、税額が増えることになります。

社会保険の壁(106万円/130万円)

年収の壁のうち、106万円、130万円は社会保険の壁になります。

それぞれの金額を超えると、自分で社会保険に加入することになり、給与から健康保険料や厚生年金保険料が控除されることになります。

なお、106万円の場合には一定の要件を満たす場合に限られます。

勤め先が社会保険に加入してなければ、自分で国民年金や国民健康保険料を支払うことになります。

なお、106万円の壁についてはこちらで詳細をまとめていますので参考になれば幸いです。

5種類の「年収の壁」内容の解説

5種類の年収の壁について、ひとつずつ解説していきます。

年収100万円の壁

年収100万円は住民税の壁です。

年収100万円を超えると住民税がかかります。

住民税とは都道府県と市町村(および特別区)により課される税金です。

自治体により多少異なるので、厳密には93万円から100万円の間になります。

住民税は、簡単にいうと次のように計算されます。

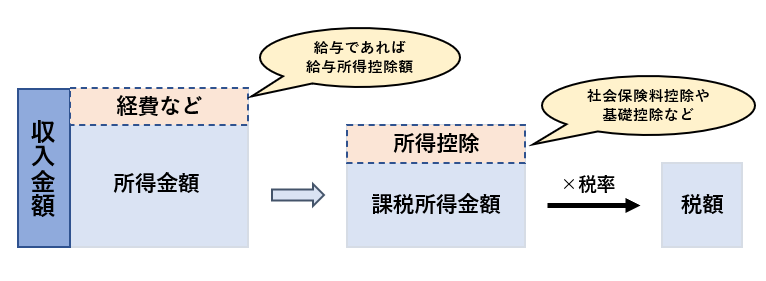

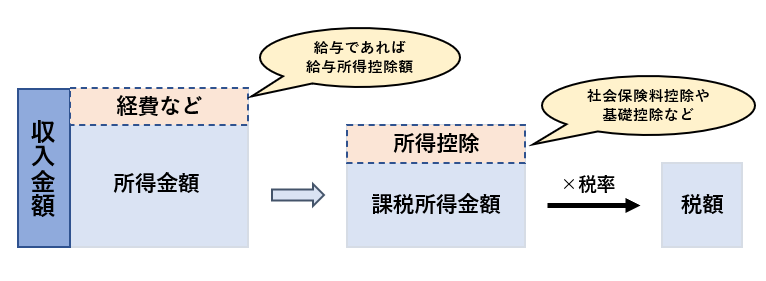

①収入金額から経費などを引く=所得金額

②所得金額から所得控除を引く=課税所得金額

③課税所得金額に税率をかける=住民税(所得割額)

収入金額には給与のほか、事業や不動産などから生じるものも含まれます。

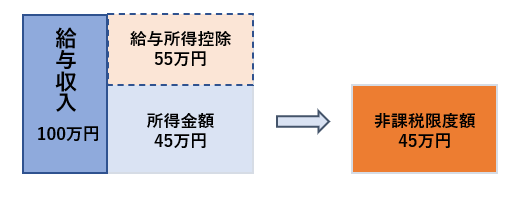

給与のみで年収100万円の場合を当てはめると、次のようになります。

①100万円(給与収入)ー55万円(給与所得控除額)=45万円(所得金額)

②45万円(所得金額)ー※45万円(非課税限度額)=0円(課税所得金額)

※少し細かい解説になります。

住民税の基礎控除額は43万円です。

ただし、所得金額が一定基準以下の場合、住民税が非課税になるというルールがあります。

非課税限度額は扶養親族の有無などにより金額が変わりますが、夫(妻)の扶養に入っている配偶者の場合、所得金額が45万円以下であれば住民税がかかりません。

そのため①の計算で所得金額が45万円以下になれば、税金がかからないことになります。

結論として、年収100万円以下であれば住民税が課されない、ということになります(ただし、自治体によって少し金額が変わる可能性あり)。

年収103万円の壁

年収103万円は所得税の壁です。

年収103万円を超えると所得税がかかります。

所得税も基本的には住民税と同じように計算されますが、所得控除の金額などが一部異なります。

例えば、住民税の基礎控除額は43万円ですが、所得税の基礎控除額は48万円となります。

そのため、所得税と住民税で税金の発生する年収が少し異なることになります。

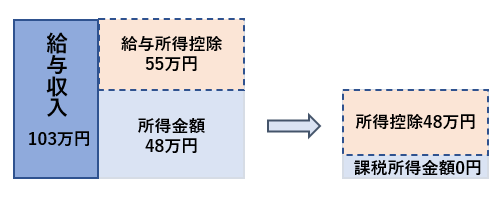

年収103万円までは次のように所得税はかかりません。

①103万円(給与収入)ー55万円(給与所得控除額)=48万円(所得金額)

②48万円(所得金額)ー48万円(基礎控除)=0円(課税所得金額)

結論として、年収103万円以下であれば所得税が課されない、ということになります。

年収106万円の壁

年収106万円は社会保険の壁です。

ただし、すべての人が該当する訳ではなく、パート先の会社や勤務実態により異なります。

2022年10月より短時間労働者の健康保険・厚生年金保険の適用が拡大されました。

これにより、今までは社会保険の加入が不要だった(配偶者の社会保険の扶養だった)方のうち、一定の要件を満たす方は、自分のパート先で社会保険に加入することになり、配偶者の社会保険の扶養から外れることになります。

具体的には次の全ての要件を満たす場合、社会保険の加入が必要になります。

- 従業員数が101人以上の勤め先(2024年10月以降は51人以上になります)

- 週の所定労働時間が20時間以上

- 月額88,000円以上

- 2ヶ月を超える雇用の見込みがある

- 学生ではない

月額88,000円以上=概算で年収106万円以上ということで、106万円の壁と言われています。

結論として、年収105万円以下であれば社会保険の扶養から外れない、ということになります(ただし、勤め先によって年収106万円以上でも大丈夫なケースあり)。

なお、年収106万円の壁を超えるメリットなどについてこちらでまとめていますので、参考になれば幸いです。

年収130万円の壁

年収130万円も社会保険の壁です。

年収106万円の壁では社会保険の加入に要件がありますが、年収130万円を超えると、要件はなく配偶者の社会保険の扶養からは外れ、自分で社会保険に加入することになります。

結論として、年収130万円未満であれば社会保険の扶養から外れない、ということになります。

年収150万円の壁

年収150万円は所得控除のうち配偶者特別控除の壁となっています。

年収150万円を超えると夫(妻)の所得税や住民税の計算における所得控除のうち、配偶者特別控除の金額(所得税38万円、住民税33万円)が段階的に減少していくことになります。

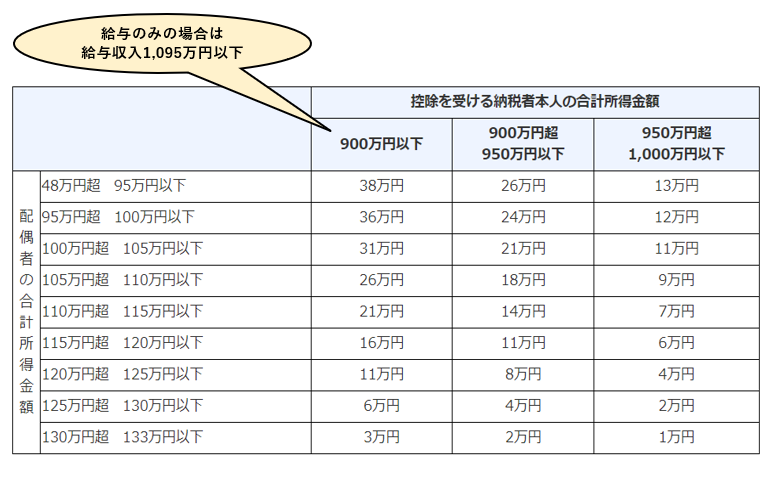

具体的な控除額は次のとおりです。

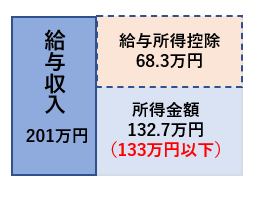

例えば、年収201万円だと、次のとおり合計所得金額が133万円以下となります。

この場合、上記表の1番下の欄に該当します。

合計所得金額とは給与所得のみであれば、給与収入から給与所得控除額を控除した金額をいいます。

配偶者が給与のみをもらっているのであれば、

配偶者の合計所得金額95万円=配偶者の給与収入150万円となります。

なお、配偶者特別控除は夫(妻)の年収が1,195万円を超えると、配偶者の年収が例え150万円以下であっても、配偶者特別控除は受けられません。

結論として、年収150万円を超えると配偶者特別控除の金額が減少する(=税金が増える)、ということになります。

まとめ

年収の壁を改めてまとめると次のようになります。

100万円の壁:住民税が発生する壁

103万円の壁:所得税が発生する壁

106万円の壁:(勤務先によっては)社会保険料が発生する(扶養から外れる)壁

130万円の壁:社会保険料が発生する(扶養から外れる)壁

150万円の壁:配偶者特別控除が段階的に減少する壁

このようにパートなどで働く場合、現在の制度では上記の年収を超えるたびに税金や社会保険などに影響が生じるため注意が必要になっています。

なお、勤務先によって、加入する保険組合や保険料率は異なるため、どのくらい手取りに影響するかは個人によって異なります。

また、夫(妻)の年収によって配偶者特別控除の金額や税率は異なるため、個人によって影響額は異なります。

ただし、年収の壁を超えても損をするわけではありません。

年収150万円の壁を超えて控除が減ったとしても、家系全体で見れば、手取りが減るわけではありません。

例えば、年収が150万円を超えると配偶者特別控除(最大で38万円の所得控除)が徐々に減っていき、年収が201万円を超えると配偶者特別控除は0になります。

これは、妻(夫)の年収が51万円増えると、夫(妻)の所得控除が38万円減りますが、所得控除38万円が減る=手取り38万円減るというわけではありません。

あくまで所得控除なので、ここに税率を乗じた金額が実際に減る手取額です。

所得税と住民税合わせて30%の税率であれば12万円ほどです。

つまり、税金の壁を超えたとしても収入が減るわけではないので、年収の壁をそれほど気にする必要はありません。

ただ、詳細なシミュレーションを税金の知識のあまりない人が行うことは難しいです。

年収の壁があることで、勤務時間を調整するというモチベーションに繋がり、人手不足問題の深刻化させる要因になっているとして、見直そうとする動きが最近は活発になっています。

制度変更ともなると非常に時間がかかるため、一時的には政府が保険料負担を補助するといった案も出ているそうですが、根本的な解決にはなっていないので、今後どうなるか注視する必要がありそうです。

こちらも是非参考にしてください。