32年ぶりの円安相場の中でドル建て終身保険って解約するべき?

そもそもドル建て終身保険ってどういう特徴があるの??

こんなお悩みを解決します。

本記事の内容

- ドル建て終身保険とは

- ドル建て終身保険のメリットとデメリット

- 32年ぶりに円安となった2022年10月にドル建て終身保険を解約した結果と検討内容についてまとめています。

本記事の信頼性

本記事を書いている僕は、30代の2児の父である税理士です。

子育て世代に役立つ育児に関する情報や、マネーに関する情報をまとめています。

2022年10月21日、円相場が1ドル=151円90銭台と32年ぶりの安値を更新しました。

2022年1月に114円台でしたが、ここ6か月で急激に円安が進んでいます。

ドル建て終身保険に加入している方は、毎月の保険料がどんどん増えていると思います。

加入時に為替リスクがあることは認識していたものの、このような急激な変化は正直、想定していませんでした。

為替相場の急激な変動の中で、僕は3年前に加入したドル建て終身保険を解約しました。

大きな理由としては、次のようなものがあります。

- 月額保険料の想定以上の増額

- 返戻金の返戻率が為替の影響で増加

- 増額した保険料を支払うなら、解約して他の保険と運用に回した方がいいと判断

- 為替変動リスクに対する認識の変化

解約したのみでは、当初の目的であった死亡保障がなくなってしまうので、変額保険に新たに加入しました。

変額保険についてはこちらでもまとめていますので、参考にしてみてください。

今回、ドル建て終身保険を解約した理由、変額保険に変更した理由などをまとめていますので、同じように円安の状況でどうするか悩んでいる方の参考になれば幸いです。

解約したことが正解かどうかは、今後の為替や市況がどうなるかわからない以上、何年、何十年後にならないとわかりません。

選択肢の一つとして、参考にしていただければ幸いです。

もくじ

ドル建て終身保険とは

まずはドル建て終身保険について、基本的な内容をまとめています。

ドル建て終身保険の内容

ドル建て終身保険とは、保険料、保険金、解約返戻金がドルで計算される終身保険です。

日本円よりも金利が高いドルで運用されるため、円建ての終身保険に比べて貯蓄性が高いのが特徴です。

当然、毎月の保険料もドルで計算されるため、為替によって毎月の保険料が異なります。

終身保険なので保障は一生涯続き、加入年数に応じて解約返戻金が増えていきます。

外貨保険では、プルデンシャル生命、ソニー生命、ジブラルタ生命などが有名ですが、僕はプルデンシャルの米国ドル建て終身保険に加入しています。

僕が加入しているドル建て終身保険の内容は次のとおりです。

月額保険料: 338.20ドル

払込期間:10年

保険金額:100,000ドル

保険期間:終身

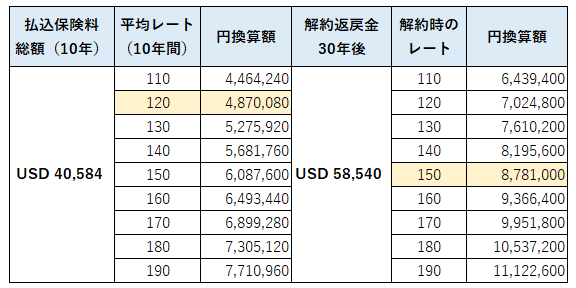

払込期間10年なので払込保険料の総額は40,584ドルです。

10年:US$ 36,940

14年:US$ 40,630

20年:US$ 46,760

25年:US$ 52,430

30年:US$ 58,540

35年:US$ 65,100

払込保険料の総額が40,584ドルなので、14年目でドルベースで解約返戻金が支払保険料を上回ります。

このように、ドル建て終身保険では、加入時において、将来の解約返戻金の金額が確定しているので、あとは解約時の為替により、円建の返戻率が変わることになります。

ドル建て終身保険は債券で運用がされ、僕の加入時の予定利率は約2.5%と言われた記憶があります。

ドル建て保険のメリット

一般的なドル建て保険のメリットは次のとおりです。

- 円建て保険より予定利率が高い(保険料が安くなる)

- 外貨保有によるリスク分散

まず、ドル建て保険の場合、円よりも金利の高いドルでの運用のため、円建てよりも利回りが高くなります。

利回りが高いと予定利率も高くなります。

保険料は予定利率により割り引かれるため、予定利率が高くなると保険料は安くなります。

円安ドル高が進むと、円の資産価値は下がりますが、反面、ドル資産の価値は上がります。

そのため、ドル資産を保有することでリスク分散することができます。

僕も加入時にはこれらのメリットを踏まえ、将来的には、徐々に円安に向かうという見立てのもと、ドル建て終身保険に加入しました。

ドル建て保険のデメリット

一般的なドル建て保険のデメリットは次のとおりです。

- 為替リスクがある

- 為替手数料がかかる

ドル建て保険はドル(外貨)資産なので、当然発生するデメリットとなります。

今回のように急な円安になった場合、毎月の保険料の円負担は急に重くなります。

また、解約時などにも為替手数料がかかります。

僕が加入する終身保険では、解約した場合、解約日の前日のTTMから0.25円低いレート(つまり、円高)で換算されました。この部分が解約為替手数料に該当するそうです。

具体的には、前日のTTM終値が145.00円の場合、144.75円で換算された金額が振り込まれます。

ドル建て終身保険を解約した理由・結果

今回の32年ぶりの円安の状況で、僕はドル建て終身保険を解約しました。

解約し、円建ての変額保険に切り替えました。

色々と悩んだ上で決めましたが、これが正解かは正直わかりません。

このあと円高に振れ、将来的には当初想定していたように、ゆるやかに円安に向かうことになるかもしれません。そうなると解約しないほうがよかったということになるかもしれません。

もちろん、現時点では結果はわかりませんが、解約した理由についてまとめています。

少し長くなりますが、ひとつの考え方として、また、自分自身への備忘メモとして残しているので、参考として読んでいただければと思います。

月額保険料の増加

まずは、毎月の保険料が増加したことが理由のひとつです。

僕は、今回解約したドル建て終身保険の他に、ドル建て養老保険に加入しています。

それぞれの毎月の保険料は338.2ドルと138.6ドル、合計476.8ドルです。

1ドル110円と150円の場合の支払額は次のように変わります。

1ドル110円:52,448円

1ドル150円:71,520円

月に約2万円の増額です。

2万円増えたことで、このまま続けるのをどうするか、まずは考えるようになりました。

養老保険の払込期間は40年以上のため、一時的な為替の動きは気にしないことにしました。

そのため、10年で払込をするドル建て終身保険(月額338.2ドル)に絞って考えることにしました。

終身保険(月額338.2ドル)の毎月の支払保険料の違いは次のとおりです。

1ドル110円:37,202円

1ドル150円:50,730円

月に約1万4千円ほど増えています。

先ほど説明したとおり、ドル建て終身保険は、将来の解約返戻金(予定利率)が決まっています。

そのため、一番いいのは、保険料を支払う10年間は円高で、払い終えたあとに円安が進み、返戻金として払い出したいときに円安となっていることです。

例えば、保険料を払う10年間の平均レートが120円の場合、10年間で支払う保険料は約487万円になります。

払込が終わった後、20年間そのまま予定利率で運用し、20年後(つまり、契約から30年後)に解約した場合、解約時のレートが150円であれば約878万円を受け取ることになります。

この場合、少し考え方は違うかもしれませんが、487年を20年間運用した結果、878万円になるということは、年間利回が約4%となるので、悪くない運用だと思います。

僕がドル建て終身保険に加入した当時のレートは110円ほどでした。

将来的には為替は徐々に円安に推移していくという見立てのもと加入したのですが、今回のような急な円安を見ると、「将来の為替がどうなるかの予測は難しい」と改めて感じました。

10年間の平均レートがさらに高くなれば、利回りは当然悪くなります。

そもそもドル建て終身保険は別に利回りがよい商品ではありません。

保険商品なので、死亡保障があり、それに貯蓄性が加わっているという「攻めと守り」を備えた商品だと思っています。

利回りを求めるならば、投資信託などの方が当然いいです。

将来の為替の動き次第では、利回り自体もよくなる可能性があるという点がメリットなので、為替次第でそれはデメリットにもなります。

想定より2万円ほど高くなった保険料と、今後の為替の動きの読む難しさを改めて感じた結果、このまま続けるよりも、5万円の内訳を見直す必要があるのではないかと考えました。

円安による解約返戻金の返戻率の増加

上記のとおり、ドル建て終身保険の解約返戻金は契約時にすでに決まっています。

10年:US$ 36,940

14年:US$ 40,630

20年:US$ 46,760

25年:US$ 52,430

30年:US$ 58,540

35年:US$ 65,100

当然、契約から年数がそれほど経過していないうちは、支払保険料に対する返戻金の割合は非常に少ないです。

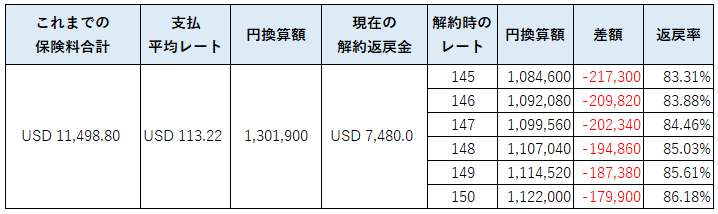

僕の場合、これまでの支払保険料と現在の解約返戻金は次のとおりでした。

加入してから約3年、これまで支払った保険料11,498ドルに対して返戻金7,480ドル。

つまり、ドルでの返戻率は65%ほどです。

ただし、今は32年ぶりの円安の状況です。

為替を考慮すると、円ベースでの返戻率は約85%前後となります。

解約しても負けは20万円ほどです。

これまで支払った保険料で生命保険料控除をとれていたことなどを踏まえると、月数千円の掛け捨ての生命保険に入っていたと思えば納得できる水準です。

こう整理してみると、85%の返戻率であれば、解約するのも選択肢の一つではないかと考えました。

他の保険、金融商品へ切り替えた場合との比較

仮に円相場が1ドル150円の場合、約50,000円を保険料として毎月支払うことになります。

今後の為替の動きを読むことは非常に難しいですが、さらに円安が進む可能性もあります。

そうなってくると、毎月5万円(もしくはそれ以上を)ドル建て終身保険のために支払うことが本当によいのか疑問になります。

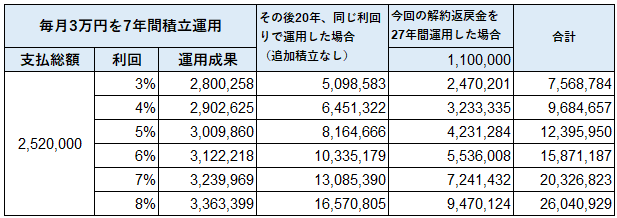

色々と検討した結果、5万円の内訳を変えることにしました。

毎月2万円の変額保険に加入(死亡保障をキープ)

残りの3万円と返戻金の110万円は投資信託などで運用

理由についてまとめていきます。

変額保険についてはこちらの記事でもまとめていますので、参考にしてみてください。

変額保険とは

変額保険とは、保険会社が有価証券などを中心に資産運用を行い、その運用実績に応じて、死亡保険金、解約返戻金、満期保険金が増減する保険をいいます。

つまり、経済や金融情勢によっては高い収益が期待でき、払い込んだ保険料以上の保険金を受け取ることができる反面、株価の下落など運用実績がマイナスの場合には、解約返戻金や満期保険金は元本割れを起こすリスクがあります。

ただし、死亡保険金については最低保障がある商品がほとんどなので、契約時に定めた最低保険金額は運用実績がマイナスだとしても保証されます。

2万円の変額保険では最低死亡保障が1,150万円になっています。

つまり、運用成績に関係なく、この金額自体は最低保証されます。

また、運用成績により、返戻金が増減し、仮に6%の運用であれば、加入後14年で解約返戻金が支払保険料を超えることになります。

そのため、月2万円のこの変額保険により、これまでのドル建て終身保険の死亡保障である100,000ドルはカバーすることができます。

残りの3万円と今回の解約返戻金110万円ですが、運用した場合の各利回りによる運用成果は次の通りです。

もちろん今後の運用利回りはわかりませんが、利回りが3%を超えるのであれば、積立運用した方がドル建て終身保険をこのまま続けるよりも運用成果はよくなります。

例えば、全米株式インデックスファンドなどであれば、過去数年の利回りが10%以上あるものもあります。

今後の運用成果はもちろんわかりませんが、3%以上という利回りは、ある程度、期待ができるものと考えています。

つまり、今後5万円でドル建て終身保険を続けるよりも、変額保険と積立運用に組み替えたほうが、保障はある程度そのままで、運用成果は大きなものにできる可能性が高いと僕は考えました。

もちろん、今後の為替や税金を考慮する必要がありますので、あくまでざっくりとしたシミュレーションとなります。

まとめ

僕は今回の円安で、ドル建て終身保険を解約し、変額保険と積立運用に切り替えました。

円安により増加した毎月の保険料を考えると、ドルで将来もらえる金額が決まっているドル建て終身保険を継続するよりも、攻め(運用)と守り(保障)のより効果的な選択肢があると考えたからです。

将来の為替や運用利回りがどうなるかは誰にもわかりません。

この変更が正解なのかは20年、30年後にわかるのだと思います。

そのため、ひとつの参考として読んでもらえると幸いです。

なお、解約時の税金についてはこちらでまとめているので参考になれば幸いです。

ドル建て終身保険をどうするかは、保険の代理店やプロでも意見は様々です。

僕も数人の保険の代理人やプランナー、また、同じようにドル建て保険に加入している友人などと相談しながら、時間をかけて検討しました。

自分で納得の行く回答が得られることが1番だと思いますので、まずは、相談から始めるのがいいと思います。