児童手当拡充に伴い、扶養控除の縮小が議論されているけど、どれくらい縮小されるの?

扶養控除が縮小されたら具体的にどんな影響があるの?

こんなお悩みを解決します。

本記事の内容

- 扶養控除とは?

- 扶養控除が縮小された場合の税金への影響について

- 扶養控除の縮小による年収別の影響額の試算

- これらを税理士がわかりやすく解説

本記事の信頼性

本記事を書いている僕は、30代で2児の父でもある税理士です。

子育て世代に役立つ育児に関する情報やマネーに関する情報などをまとめています。

2023年6月、児童手当拡充が政府より公表されました。

具体的な児童手当拡充の内容は次のとおりです。

- 所得制限の撤廃

- 支給対象年齢の18歳までへの引き上げ

- 第3子以降への一律3万円支給など

児童手当拡充の一方で、扶養控除の見直しも議論され、一時は廃止という案も流れ、批判の声が挙がっていました。

その後、2023年12月、2024年税制改正案として、高校生の扶養控除について次のような案が出されました。

扶養控除の縮小案

- 所得税:38万円→25万円

- 住民税:33万円→12万円

廃止ではなくなったものの、扶養控除が縮小されると、当然、所得税や住民税が増加することになります。

扶養控除が廃止された場合、仮に月1万円の児童手当を受け取ったとしても、税金の増加分を考慮すると、年収によってはマイナスになるという批判を受けていました。

今回の縮小案によると、全ての所得層で実質の手当によるマイナスはなくなるようになったとのことです。

そこで、今回は、扶養控除が縮小された場合の影響額を年収別に試算してみました。

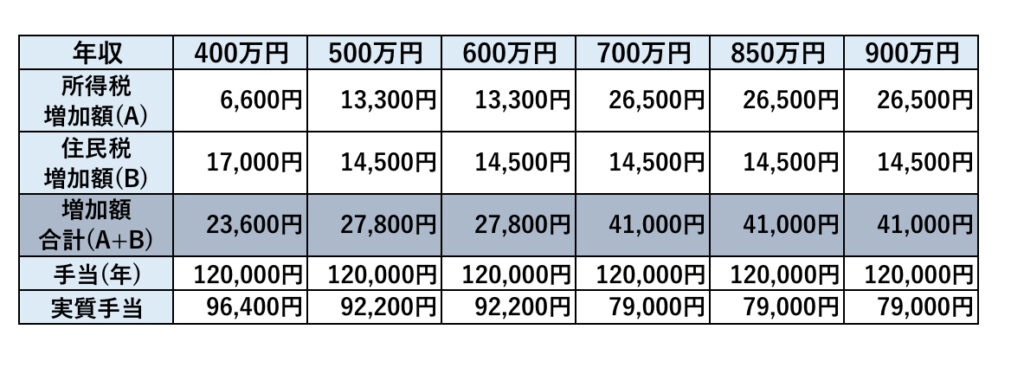

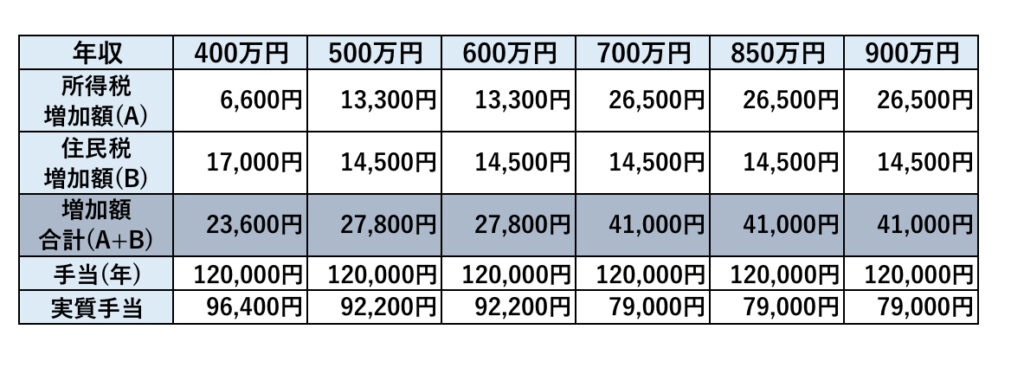

結論からいうと次のような試算結果となっています。

例えば、年収600万円を見ると、扶養控除の縮小による税金の増加は年間2万7,800円、

児童手当の支給が年間12万円なので、実質的な手当としては9万2,200円になります。

なお、上記の試算は一定の前提を置いて計算しています。

個別の状況や前提の変更によって計算結果は変わりますので、あくまで参考情報としてご確認ください。

扶養控除の内容や、縮小案の内容、縮小された場合の影響などについてまとめていますので、参考になれば幸いです。

なお、扶養控除が廃止された場合の影響額については、こちらで詳細をまとめていますので、参考になれば幸いです。

もくじ

扶養控除とは

まずは扶養控除について説明していきます。

扶養控除とは

扶養控除とは、養っている(配偶者以外の)親族がいる場合に受けられる所得控除です。

所得控除についてはこの後説明しますが、簡単にいうと、所得から一定の金額を控除することができる、つまり、税金を減らす効果がある制度となっています。

扶養控除の対象と控除金額

扶養控除の対象となる親族とは、その時の12月31日時点の年齢が16歳以上で、次の要件を全て満たす人をいいます。

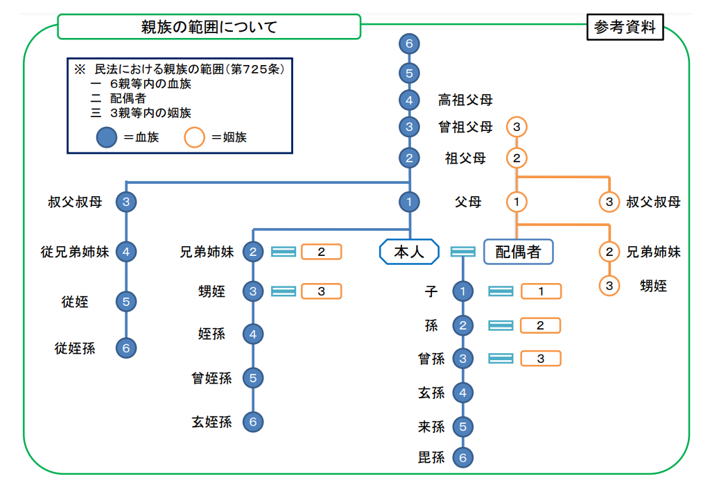

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)、里子、養護を委託された老人

- 納税者と同一生計

- 年間の合計所得金額が48万円以下(給与収入のみであれば年収103万円以下)

- 青色事業専従者として給与の支払いを受けていないこと、または、白色事業専従者でないこと

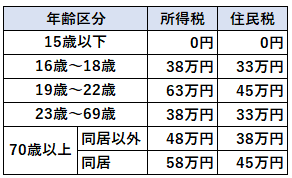

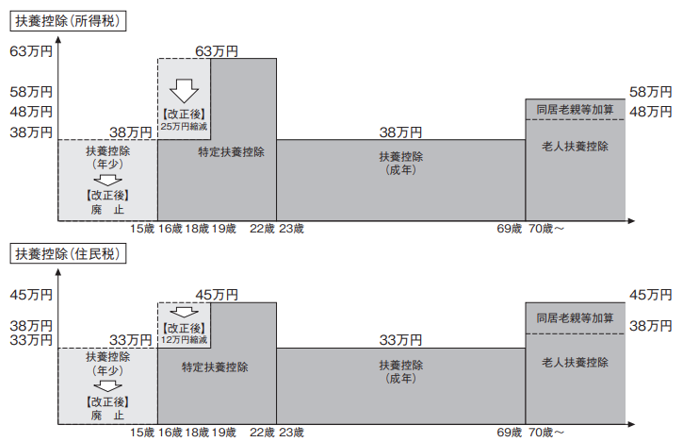

扶養控除の控除額は扶養親族の年齢、また、所得税と住民税で控除額が異なっています。

具体的には次のとおりです。

なぜこんなにデコボコしているのか、それは扶養控除の改正の歴史に関連しています。

そこで、次に扶養控除の改正の歴史について簡単に説明していきます。

参考

なお、親族の範囲である6親等内の血族と3親等内の姻族とはこのような範囲になります。

扶養控除の改正の歴史

扶養控除が現在の形になったのは2010年(平成22年)の税制改正となります。

この時に年少扶養控除と16歳から18歳までの特定扶養控除が廃止され、現在の形になりました。

年少扶養控除として、0歳から15歳までの子供がいる場合、それまでは38万円の所得控除が受けられました。

しかし、子ども手当の創設や、控除から手当へという考え方のもと、2010年の税制改正により廃止されることになりました。

所得控除は税率の高い人(所得の高い人)の方が税額への影響が大きくなります。

38万円の所得控除の場合、税率30%の人は11.4万円税金が安くなりますが、税率5%の人は1.9万円しか税金が安くなりません。

このように高所得者に有利になってしまうため、所得に関係させずに支援を行うという趣旨で、子ども手当という形で給付されることになっています。

ただ、この子ども手当にも2022年10月から所得制限が導入されたため、当初の制度趣旨と異なるといった指摘を受けています。

特定扶養控除は、教育費等の支出がかさむ世代の税負担の軽減を図るために創設されました。

16歳から22歳までの扶養親族を持つ場合、通常の扶養控除である38万円に25万円を上乗せした63万円の控除がされていました。

ただし、高校の実質無償化に伴い、16歳から18歳までの上乗せ分25万円が廃止されました。

このような扶養控除の改正の歴史により、現在のようなデコボコした制度になっています。

そして今回、さらにこの16歳から18歳までの扶養控除の縮小が検討されています。

縮小案が通った場合、さらにデコボコした制度になりそうです。

扶養控除縮小の影響(年収別の影響額の試算)

扶養控除が縮小された場合の影響額について年収別に試算してみました。

扶養控除の税金への影響

まずは扶養控除が縮小された場合、税金にどのような影響が出るのかを簡単に説明します。

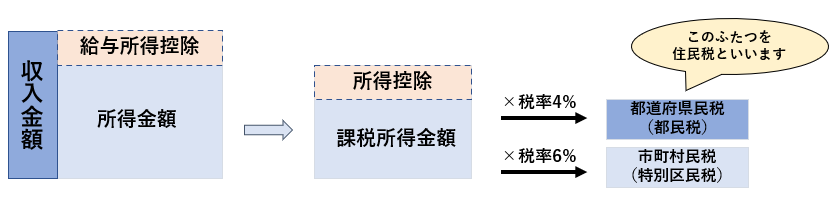

扶養控除が関係する税金には所得税と住民税があります。

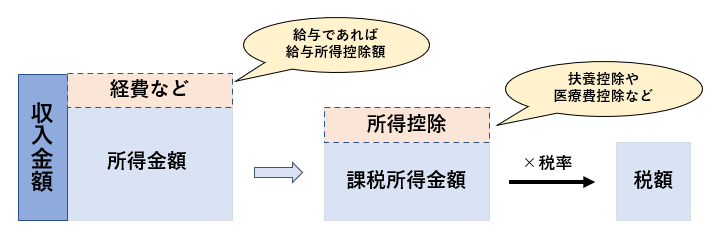

計算方法は基本的には同じで、ざっくりと言うと、このような計算です。

- 所得金額から所得控除を引いて課税所得金額を計算

- 課税所得金額に税率をかける

所得税の計算方法

住民税の計算方法

このように扶養控除は所得控除のひとつです。

なお、所得控除の金額は所得税と住民税で異なります。

扶養控除の場合、所得税では38万円ですが、住民税では33万円となります。

この控除金額がそれぞれ、38万円→25万円、33万円→12万円に縮小される案が今回出されています。

そのため、扶養控除が縮小されると、課税所得金額が増え、税額が増えます。

例えば、所得税率が20%の人であれば、扶養控除が縮小されると、単純計算として、

所得税は(38万円–25万円)×20%=2万6千円増えることになります。

住民税は(33万円–12万円)×10%(住民税は一律10%)=2万1千円増えることになります。

実際には細かい計算や調整が加わるため、もう少し増減すると考えます。

扶養控除縮小による年収別の影響額

上記を踏まえ、年収別に扶養控除が縮小された場合の影響を試算しています。

今回の試算では年収700万円以上では、税金の増加額は4万1千円ほどになります。

児童手当が年間12万円なので、差額である実質的な手当は7万9千円ほどになりました。

なお、試算における前提は次のとおりです。

- 夫婦+高校生の子どもが1人を想定

- 配偶者控除なし

- 社会保険料控除は年収の14%と仮定

- 扶養控除、所得金額調整控除、基礎控除のみ考慮

- 復興特別所得税含む

影響額はそのほかの所得や所得控除などの状況によって異なりますので、あくまで参考情報となります。

まとめ

話題の扶養控除縮小の影響についてまとめています。

縮小案は出ましたが、不満の声は大きく、最終的な着地がどのようになるかは現時点では未定です。

こんなことなら、異次元の少子化対策なんて言わなければよかったのに、と思いますが。。

最終的にどのような着地をさせるのか今度の動向に注目です。

なお、こちらの記事も参考になれば幸いです。