ふるさと納税をすると保育料が安くなる?

そもそも保育料ってどうやって決まるの?保育料を安くする方法ってあるの?

こんなお悩みを解決します。

本記事の内容

- 保育料の計算方法

- 保育料の基礎となる住民税の計算方法

- ふるさと納税との関係

- 保育料を下げる方法

本記事の信頼性

本記事を書いている僕は、30代で2児の父でもある税理士です。 子育て世代に役立つ育児に関する情報やマネーに関する情報などをまとめています。

保育料無償化、という言葉がありますが、無償化されたのは3歳以上からです。

0歳から2歳までは保育料がかかります。

なんで??という感じですよね。

ただ、自治体によって0歳から2歳児であっても第2子は無償化しているところもあります。

例えば、東京都では港区は第2子の保育料が無料となっています。

2023年10月以降、東京都では一律で第2子の保育料を無償化するそうです。

このように、保育料など子供にかかるお金は自治体によって違ったりと、とてもわかりづらいですね。

そもそも、僕は子供が生まれるまで、保育料がかかることすら知りませんでした。

保育料はどのように決まるのか。

簡単にいうと、保育料は住民税によって決まります。

では、ふるさと納税をすると、2,000円の負担のみで所得税と住民税が安くなるイメージがありますが、ふるさと納税をすれば、保育料は下がるのでしょうか。

結論からいうと、ふるさと納税をしても保育料は安くなりません!

なぜか??

そこで今回は、

- そもそも保育料ってどのように決まるのか

- ふるさと納税と保育料との関係

- 保育料を下げる方法はあるのか

これらをまとめているので参考になれば幸いです。

もくじ

保育料の計算方法

まずは保育料の計算方法をまとめています。

保育料とは

冒頭に説明している通り、0歳から2歳児までは保育料がかかります。

無償化は3歳以上です。

理由については色々とあるようですが、0歳から2歳児については、まずは待機児童の解消が優先ということが見送られたそうです。

0歳から2歳児までの保育料は所得(住民税の金額)に応じて金額が異なります。

区分の仕方や保育料の金額も自治体によって異なるため、まずはご自身の住む自治体のHPで確認する必要があります。

保育料の計算方法

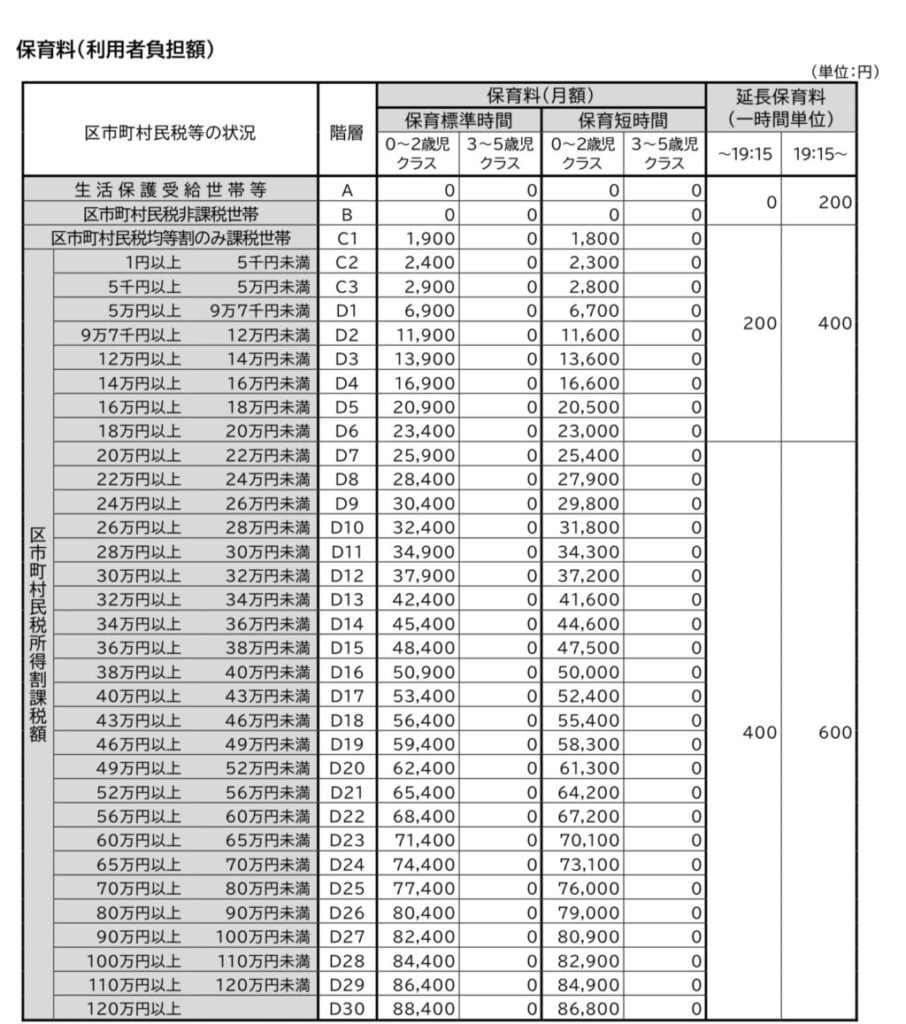

保育料は住民税の金額に応じて金額が異なると説明しましたが、厳密には、住民税のうち、市町村民税所得割(特別区民税所得割)に応じて保育料のテーブルが決まっています。

例えば、東京の港区であればこのような区分になっています。

かなり細かく分けられています。

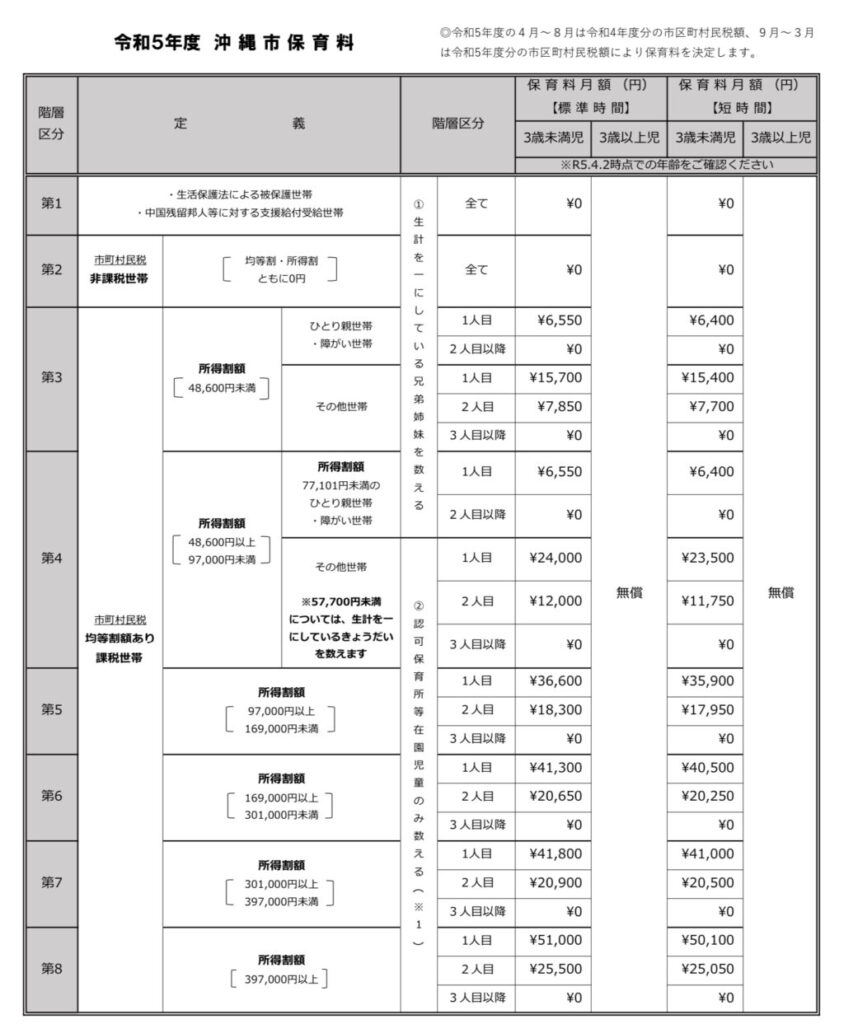

一方で、沖縄市ではこのように区分は少なくなっています。

このように自治体によって区分の仕方も保育料の金額も異なります。

ただ、いずれも住民税のうち、市町村民税所得割(特別区民税所得割)の金額で区分がされています。

それでは、この市町村民税所得割(特別区民税所得割)とは何か、説明していきます。

市町村民税所得割/特別区民税所得割とは

市町村民税所得割、特別区民税所得税と言われても、一体それは何?という感じですよね。

この辺りをわかりやすく説明していきます。

住民税の計算方法

個人の所得に対する税金には主に次の2つがあります。

所得税:国が課税する税金(国税)

住民税:自治体が課税する税金(地方税)

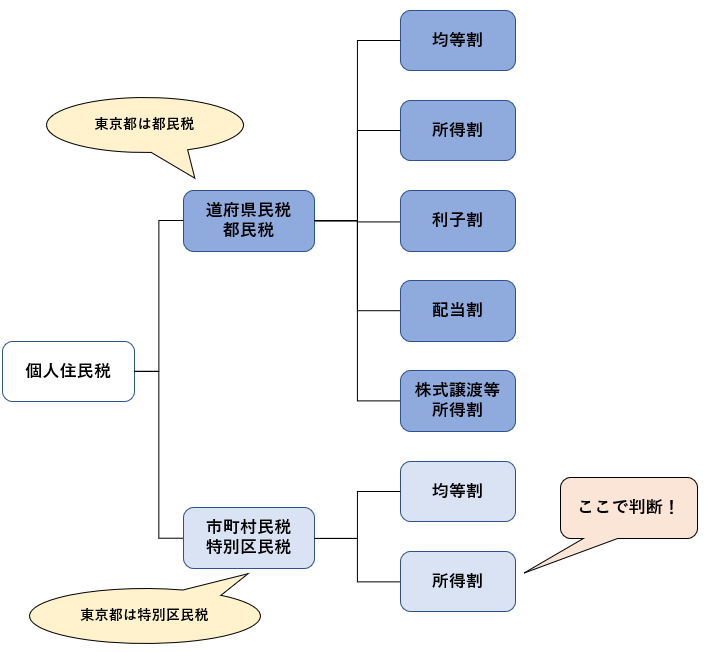

さらに住民税は次のように分かれています。

(都道府県分)

道府県が課税する部分:道府県民税

都が課税する部分:都民税

(市町村・特別区分)

市町村が課税する部分:市町村民税

東京都の特別区が課税する部分:特別区民税

つまり、私たちは自分が住んでいる都道府県と市区町村に対して住民税を支払っています。

保育料はこのうち市に対する市町村民税、区に対する特別区民税の中の所得割という税金によって区分されています。

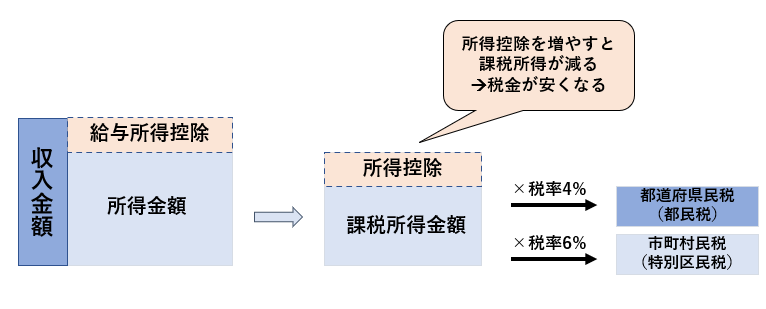

図にするとこのようなイメージです。

では、住民税はどのように計算するのか。

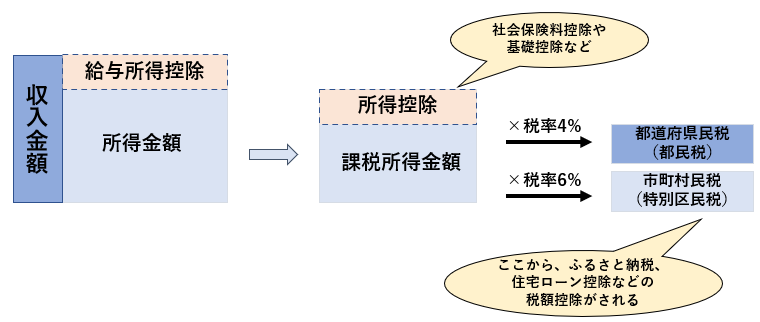

会社員の方(給与所得のみ)を前提にすると、次のような計算となります。

まず、収入金額(給与収入)から給与所得控除を行い、所得金額(給与所得)をだします。

給与所得控除は、給与収入の金額により控除される金額が決まっています。

次に所得金額から「所得控除」を引きます。

このように計算された「課税所得金額」に税率(4%と6%)をそれぞれ乗じて、税金を計算します。

図にあるように、住民税は、都道府県4%と市区村町(特別区)6%、合計10%が課税されることになります。

税金が算出されると、そこから税額控除(住宅ローン控除やふるさと納税など)が引かれます。

このように計算された税金を「所得割」と言います。

ふるさと納税との関係

次に、ふるさと納税と保育料との関係を説明します。

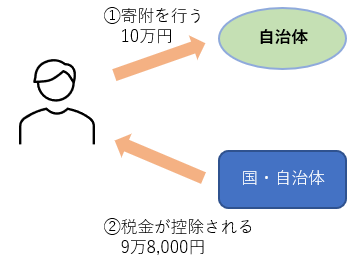

ふるさと納税は税金の前払いです。

そのため、ふるさと納税をすると、ふるさと納税した金額から2,000円を控除した金額が所得税と住民税から控除されることになります。

つまり、イメージとしては、10万円をふるさと納税したら、9万8千円が所得税と住民税から控除されることになります。

詳しくはこちらの記事でまとめていますので、参考にしてください。

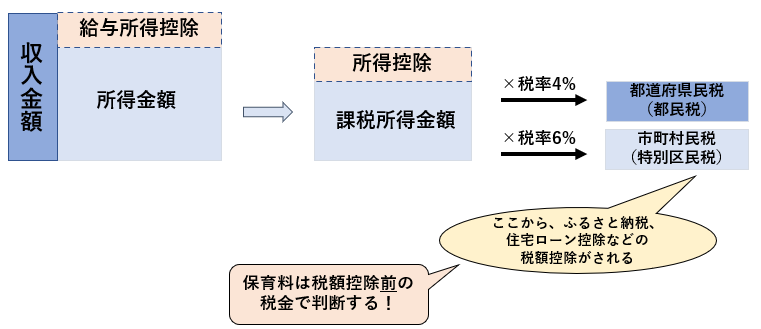

ふるさと納税をすると所得税と住民税から控除されると言いましたが、住民税では「寄附金税額控除」、つまり税額控除として取り扱われます。

保育料の算定では、税額控除を行う前の市町村民税所得割/特別区民税所得割を使うことになっています。

「ふるさと納税」のほか、「住宅ローン控除」なども税額控除なので、保育料の算定上は控除することができません。

そのため、ふるさと納税をしても保育料は安くならないのです。

住民税の確認方法

保育料を決める上で重要な住民税ですが、どうやって確認すればいいのか説明します。

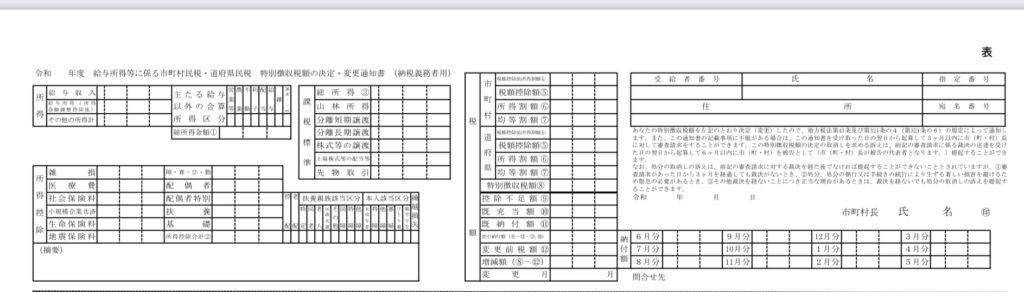

毎年6月になると、勤務先などから住民税通知書をもらっていると思います。

縦は短く横に長い、保管しづらい紙です。

参照:総務省H P

住民税は6月から翌年5月まで毎月、給与から徴収されて支払うことになります(特別徴収と言います)。

つまり、2022年の1年間の所得をベースに計算された住民税は、2023年6月から2024年5月までの1年間に渡り毎月支払っていく、というものです。

この通知書に市町村民税所得割額(東京都の場合には、特別区民税所得割額)の記載があります。

税額控除を適用する前の所得割額も記載されているため、この金額により保育料が決まることになります。

政令指定都市の場合

政令指定都市においては、税制改正により平成30年度から市民税と道府県民税が変更しています。

市民税 6%→8%

道府県民税 4%→2%

なお、市民税と道府県民税の合計はいずれも10%で税額全体への影響はありません。

ただし、保育料の算定上は、これまで通り6%にて計算し直すことになっています。

そのため、住民税通知書に記載のある市民税所得割額を6/8して計算することになります。

参考

政令指定都市とは、次の20市となります。

札幌市、仙台市、新潟市、さいたま市、千葉市、

川崎市、横浜市、相模原市、静岡市、浜松市、

名古屋市、京都市、大阪市、堺市、神戸市、

岡山市、広島市、北九州市、福岡市、熊本市

保育料を下げる方法とは?→所得控除を増やす

ふるさと納税をしても保育料は下がりません。ではどうすれば良いか。

所得控除を増やすと税額が安くなります。

所得控除はこの部分で、所得控除が増える→課税所得金額が減る→税額が安くなる、というわけです。

所得控除には次のようなものがあります。

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除(iDeCoの掛金など)

- 生命保険料控除

- 地震保険料控除

- 配偶者控除

- 扶養控除

- 基礎控除など

このうち、会社員でも増やすことができそうな所得控除としては次のようなものがあります。

- 医療費控除

- 小規模企業共済等掛金控除

- 社会保険料控除

それでは、これらの内容を詳しく説明していきます。

保育料を下げる方法:①医療費控除

かかった医療費、集計してますか?

忘れがちですが、家族分などまとめてみると年間で結構な金額になっていたりします。

医療費控除の内容などの詳細は、こちらでもまとめているので参考になれば幸いです。

僕も毎回、医療費がかかった時には、エクセルに日付、金額、病院名、かかった家族、交通費など簡単に記載しています。

医療費控除の適用があれば、所得控除が増えることになります。

特に出産があった年やその前後においては何かと医療費がかかりますので、集計してみると医療費控除が結構取れた、ということはあるので、医療費の管理はとてもおすすめです。

保育料を下げる方法:②iDeCoの活用

iDeCoの掛金は全額が所得控除の対象になるため、節税効果は非常に高いです。

iDeCoの内容やメリット・デメリットはこちらで詳しくまとめているので参考になれば幸いです。

仮に、月に2万円の掛金を支払う場合、年間で24万円の所得控除を受けることができます。

住民税のうち、保育料の算定の基礎となる市町村民税所得割(特別区民税所得割)の税率は6%なので14,400円(24万円×6%)安くなります。

このあと説明しますが、税額が減り、保育料の区分がひとつ下がるだけで、毎月の保育料が数千円から一万円以上変わることもあります。

年間では10万円以上の違いなので、効果は大きいです。

保育料を下げる方法:③社会保険料控除

会社員の場合、社会保険料は毎月徴収されているので、あまり馴染みがないかもしれませんが、社会保険料控除も増やすことができることもあります。

例えば、学生の頃に国民年金保険料の支払いを免除していた場合など、「追納」することができます。

追納した場合、社会保険料控除の対象になります。

僕も妻と結婚後に、妻の学生時代などに猶予していた年金が40万円以上あることを知り、驚いたことがあります。

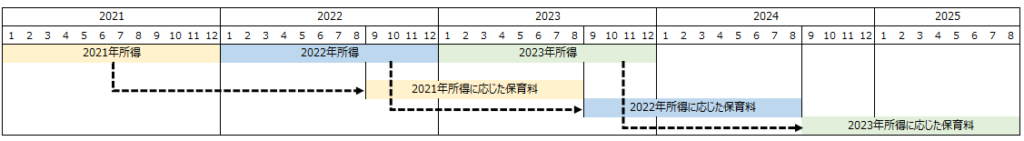

なお、保育料がいつの年収に対応しているかというと、次のような対応関係にあります。

2024年4月に入園する場合、8月までは2022年の年収による住民税がベースになります。

その後、2024年9月からは2023年の年収による住民税がベースになります。

どうせ追納するのであれば、自分の子供をどのタイミングから保育園に入れるかによって、追納の時期を決めるのがよさそうです。

場合によっては、2年に分けて追納するなどして効果を分けることもできると思います。

その他、所得控除には生命保険料控除などもありますが、これは保育料のためよりも、今後のライフプランなど各自の考え方にそって、必要に応じたタイミングでの加入が望ましいと考えます。

まとめ

ポイントをまとめています。

- 保育料は住民税のうち市町村民税所得割額(東京都の場合には、特別区民税所得割額)によって決まる。

- ふるさと納税では保育料は安くならない。

- 所得控除を増やすと保育料は安くなる

このように所得控除の金額を増やすと住民税が下がり、保育料の区分が変わる可能性があります。

保育料の区分は各自治体によって異なりますが、区分が1つ変わるだけで、月の保育料が数千円から1万円以上安くなる場合もあります。

年間にすると10万円以上も安くなる可能性もあるので、自分の市町村民税所得割額(東京都の場合には、特別区民税所得割額)や自分の住む自治体の保育料や区分などを事前に調べておくことはとても重要なことだと思います。

知っているだけで年間で10万円以上得することもあるので、参考になれば幸いです。

また、保育料は安くなりませんが、そもそもふるさと納税自体は非常にメリットのある制度ですので、まだやったことのない方は是非初めてみてはいかがでしょうか。

こちらでまとめているので参考にしてみてください。

こちらも是非参考にしてみてください。