役員賞与を使って社会保険料を削減できるって聞いたけど具体的にはどんなふうに削減できるの? メリットやデメリットについても教えて欲しい。

こんなお悩みを解決します。

本記事の内容

本記事の信頼性

本記事を書いている僕は、30代で2児の父でもある税理士です。

子育て世代に役立つ育児に関する情報やマネーに関する情報などをまとめています。

最近ではマイクロ法人を使った節税スキームが増えており、これと合わせて役員賞与を使った社会保険料の削減スキームもよく使われています。

個人的には、一定の人しか使うことができないこのようなスキームは、公平性の観点から、横行すると規制の対象になる可能性が高いと思いますが、現行ルール上は認められているので、しばらくは使われるのだと思います。

今回は、役員賞与を使った社会保険料削減がどのように行われおり、実際にどのくらいの節約効果があるのかまとめています。

なお、マイクロ法人を使った節税スキームについてはこちらで解説しているのでご参考になれば。

役員賞与の社会保険料

役員賞与の社会保険料がどのように計算されるのかをまずは説明します。

社会保険料とは

社会保険は健康保険、厚生年金保険、介護保険などをいいます。

ここでは細かい説明は割愛しますが、社会保険料は会社が給与を支払う際に徴収して、納付します。

月額給与の約30%であり、従業員と企業が半分ずつ負担します。

健康保険10%、介護保険1.8%、厚生年金18.3%という内訳です。

基本的には毎月の給与をベースにした標準報酬月額に基づいて計算されます。

役員賞与と社会保険料の上限

社会保険料は基本的には毎月の給与をベースに徴収されますが、賞与に係る社会保険料は毎月の給与とは別で計算します。

また、この賞与に係る社会保険料には上限が設けられています。

健康保険:573万円

厚生年金:150万円

この上限を利用することにより、社会保険料の支払いを節約することができるのです。

役員賞与による社会保険料の削減効果

それでは実際にどれくらい削減できるのか、具体的に説明していきます。

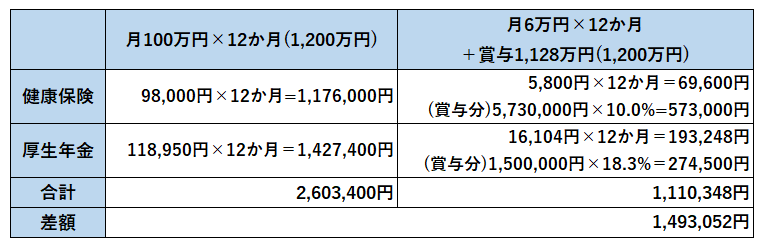

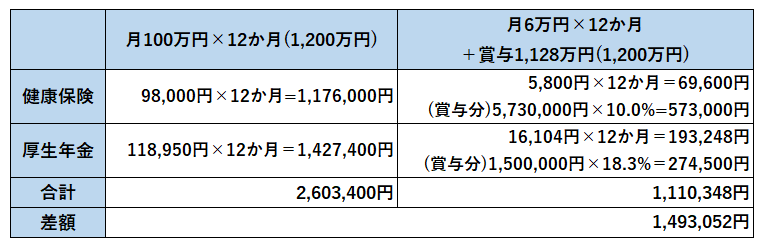

年間1,200万円の役員報酬を、次の2つのケースでの社会保険料の負担額を試算してみました。

①毎月100万円ずつ支給するケース(合計1,200万円)

②毎月6万円支給+賞与1,128万円支給するケース(合計1,200万円)

結論からいうと、②の方が1,493,052円も社会保険料を削減できることになります。

なお、保険料は協会けんぽの東京の料率(令和5年3月以降分)で40歳未満の場合を想定して試算しています。

毎月の給与とした場合の社会保険料

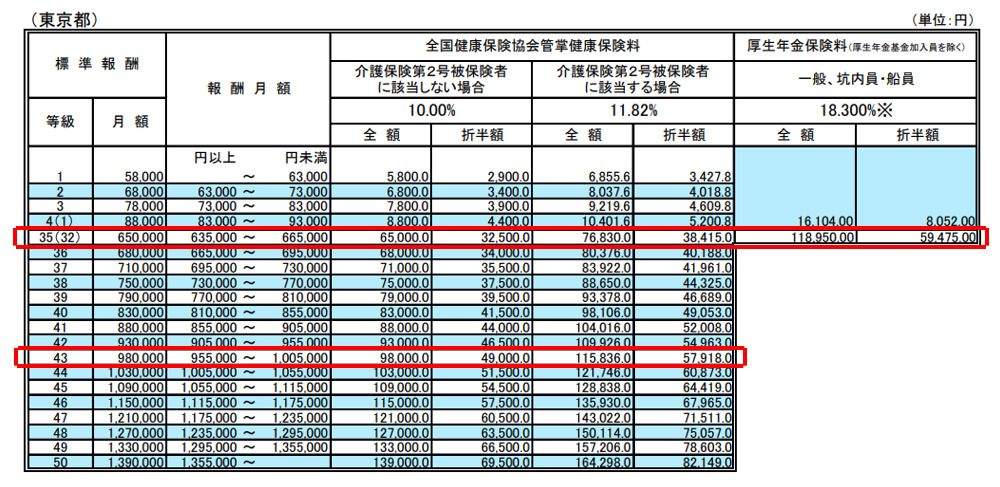

毎月100万円の給与を支払う場合、社会保険の等級は43となるので、毎月の健康保険料は98,000円になります。

厚生年金は32等級が上限となるので、毎月の厚生年金保険料は118,950円となります。

つまり年間2,603,400円となります。

役員賞与を使った場合の社会保険料

続いて、役員賞与を使うとどうなるかを説明します。

例えば、毎月の給与を月6万円(年72万円)とし、役員賞与を1,128万円にするとします。

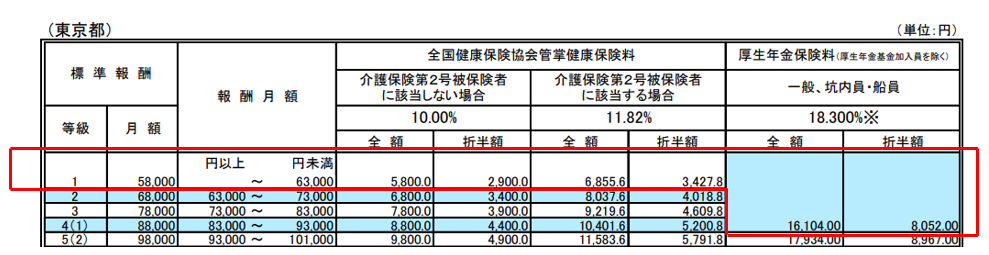

毎月6万円の支給だと等級は1となるため、健康保険料は月5,800円、厚生年金保険料は月16,104円となります。

一方で賞与支給額は1,128万円になりますが、上限があるため、

健康保険の上限額573万円、厚生年金の上限額150万円に料率をかけることになります。

結果としては合計で年間1,110,348円となります。

このように、同じ年間1,200万円の報酬でも、支払い方を変えるだけで、社会保険料の負担が149万円も変わることになります。

役員賞与による社会保険料削減のメリット

では、役員賞与を使った社会保険料削減のメリットについてまとめています。

役員賞与による社会保険料削減メリット:①手取額の増加

これは当たり前ですね。

社会保険料が削減されるので、手取額が増えることになります。

削減の一番のメリットです。

役員賞与による社会保険料削減メリット:②高額療養費の自己負担限度額への影響

医療費の自己負担額が高額になった場合でも、所得に応じた一定の自己負担額を超えた部分について給付を受けることができる「高額療養費制度」という制度があります。

この自己負担限度額は、標準報酬月額によって定められています。

例えば、次のような感じです。

標準報酬月額が26万円以下の場合:自己負担限度額 57,600円

標準報酬月額が83万円以上の場合:自己負担限度額 約260,000円

標準報酬月額を抑えると、自己負担限度額は少なくなるので、払戻しを受ける金額が多くなります。

ちょっとずるい感じもしますが、ルール上はそのようになっています。

役員賞与による社会保険料削減のデメリット

続いてデメリットをまとめていきます。

役員賞与による社会保険料削減デメリット:①退職給与への影響

退職給与は功績倍率法という最終報酬月額を用いて適正額を計算することになります。

そのため、月額報酬を少なくすると退職給与も少なくなっていまいます。

こちらはマイクロ法人から現金を払いだすときのデメリットにもなってしまうので注意が必要です。

詳しくはこちらをご参照ください。

役員賞与による社会保険料削減デメリット:②将来の年金への影響

報酬月額が減ると、将来の老齢厚生年金の報酬比例部分が減少することになります。

厚生年金制度がどこまで維持されるのか、維持されたとして、受給要件や受給金額は維持されるのか、最近の日本の状況を見ていると、非常に不安に思うところです。

制度としては支え合いかもしれませんが、支払うことが損にもなりかねないので、このデメリットをどう捉えるかは人それぞれかもしれません。

役員賞与による社会保険料削減デメリット:③毎月の手取額への影響

試算上は毎月の給与を6万円にするなど、極力下げていますが、個人と法人のいずれの資金繰りが難しくならないように事前に検討しておく必要があります。

まとめ

役員賞与を使った社会保険料の削減スキームは、社会保険料を大幅に削減することができる一方で、デメリットについても十分に理解する必要があります。

特に資金繰りや退職給与への影響は大きく、そもそものメリットをつぶしてしまう可能性もあるので、事前に整理しておくことが望ましいと思います。

こちらの参考になれば幸いです。